【米国経済】FOMC解説(2022/12/15)

本日未明に、米国でFOMC(連邦公開市場委員会)が開催され、今後の政策金利見通しと、経済見通しが発表され、パウエル議長が記者会見に臨みました。

FOMCとは

FOMCとは、Federal Open Market Committee(連邦公開市場委員会)の略で、米国の金融政策を決定する会合のことです。日本では、「日銀金融政策決定会合」で金融政策を決定していますが、それに当たるものがFOMCです。

FOMCは年に8回開催され、現在の景況判断と政策金利(FF金利)の上げ下げなどの方針が発表されます。その結果が市場の予想とは違った場合には、株式市場や為替レートが大きく変動することがあり、世界の金融マーケットにも大きな影響を及ぼします。

FOMC結果

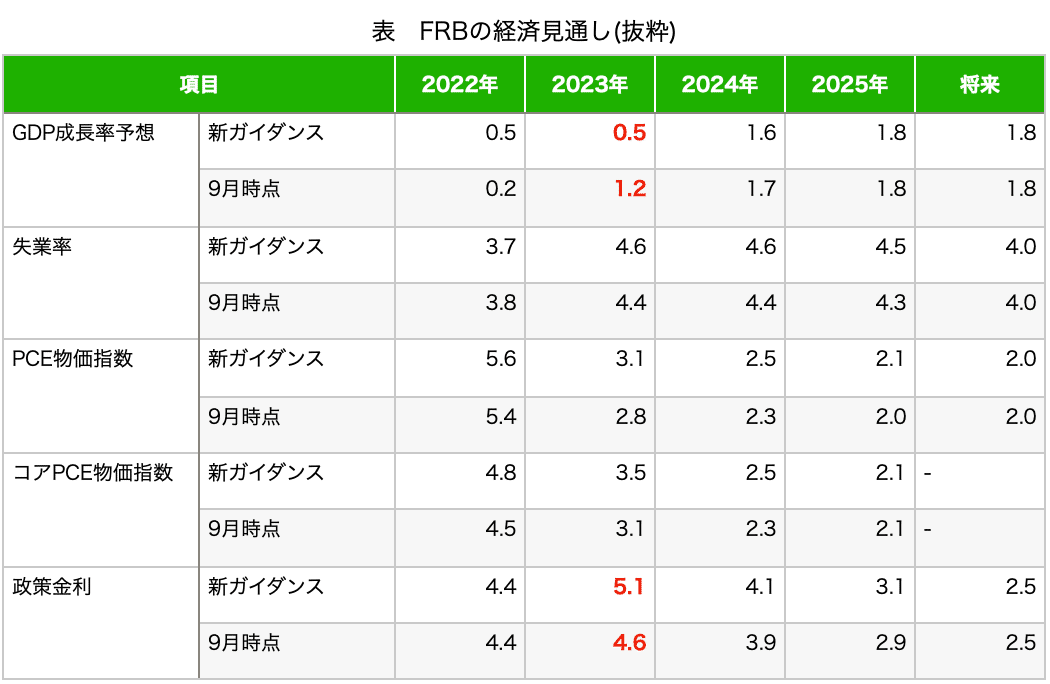

FOMCでは、政策金利の決定や、今後のインフレ率見通し、GDP成長見通し、政策金利の見通しなどが示されます。データはFOMC公式サイトのデータを引用しています。

https://www.federalreserve.gov/monetarypolicy/files/fomcprojtabl20221214.pdf

この資料の発表で、投資家がびっくりしたのは2023年のGDP成長予想と、政策金利だと思います。9月時点では1.2%を予想していたGDP成長予想ですが、今回は0.5%と大幅に減少すると予想が下方修正され、FRBも景気の減速を感じているようです。これを受けて、長期金利は下落しました。また、政策金利は先日のCPIの結果を受けて、予想が4.75-5.00%に下がっていたこともあり、上振れのネガティブサプライズとなりました。株価は下落しています。

FOMC声明

FOMCの声明は以下のサイトで発表されています。重要なところを抜粋します。

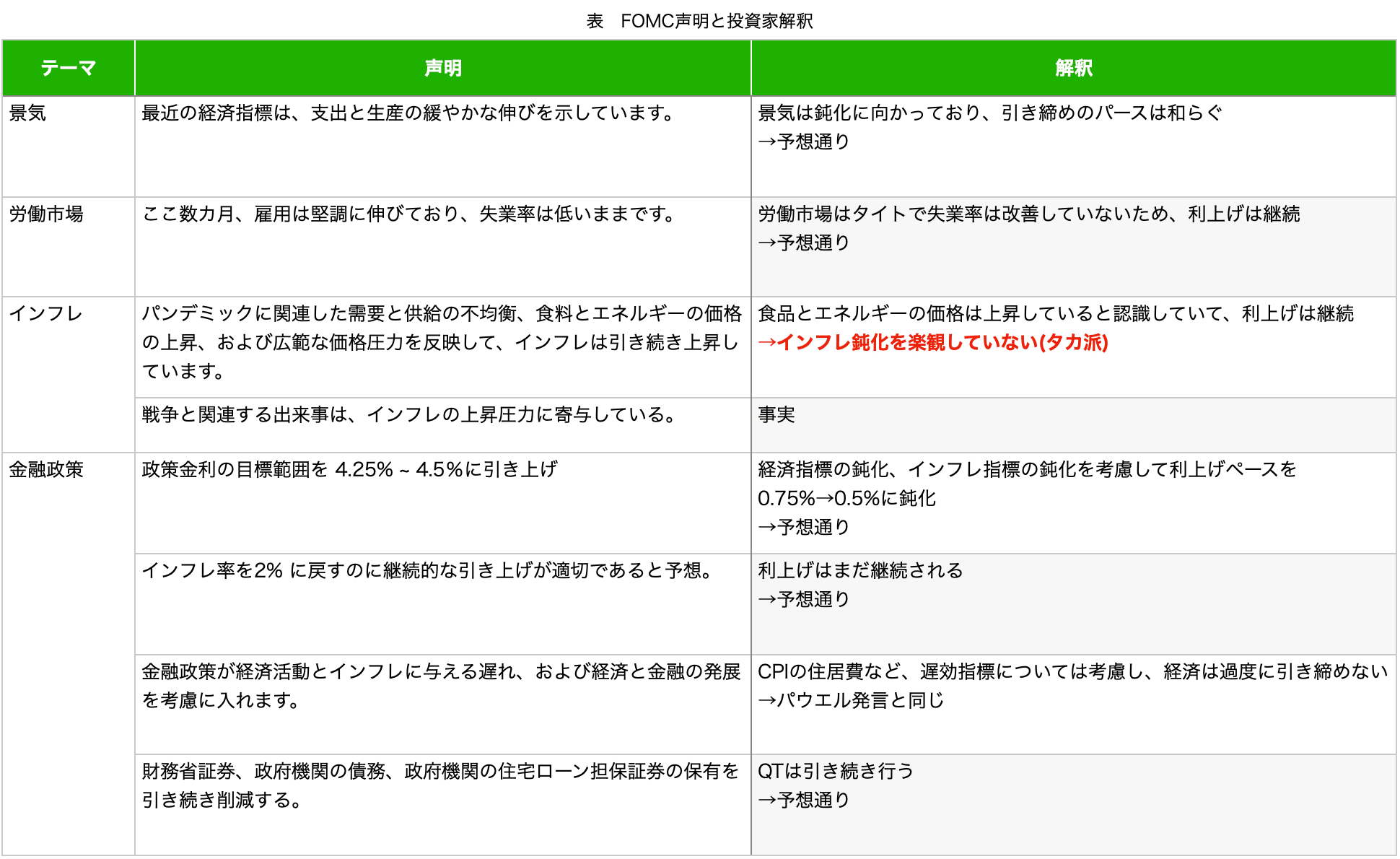

声明のポイントと、投資家の解釈の一覧表は以下の通りです。

声明文にサプライズはありませんでした。ただ、市場がCPIの結果から楽観視していたインフレについて、FRBのスタンスに変更はなく、引き続き作監ししていないというふうに解釈されたことが、今後の利上げが継続するというふうに捉えられたと考えます。

会見の要約

パウエル議長の発言は以下でロイター社によって要約されています。こちらをご確認ください。

会見の解釈

本パウエル議長の発言を元に、私が投資家目線の解釈を付け加えました。

ル議長の発言は、上記で紹介した発言要旨を参照しています。

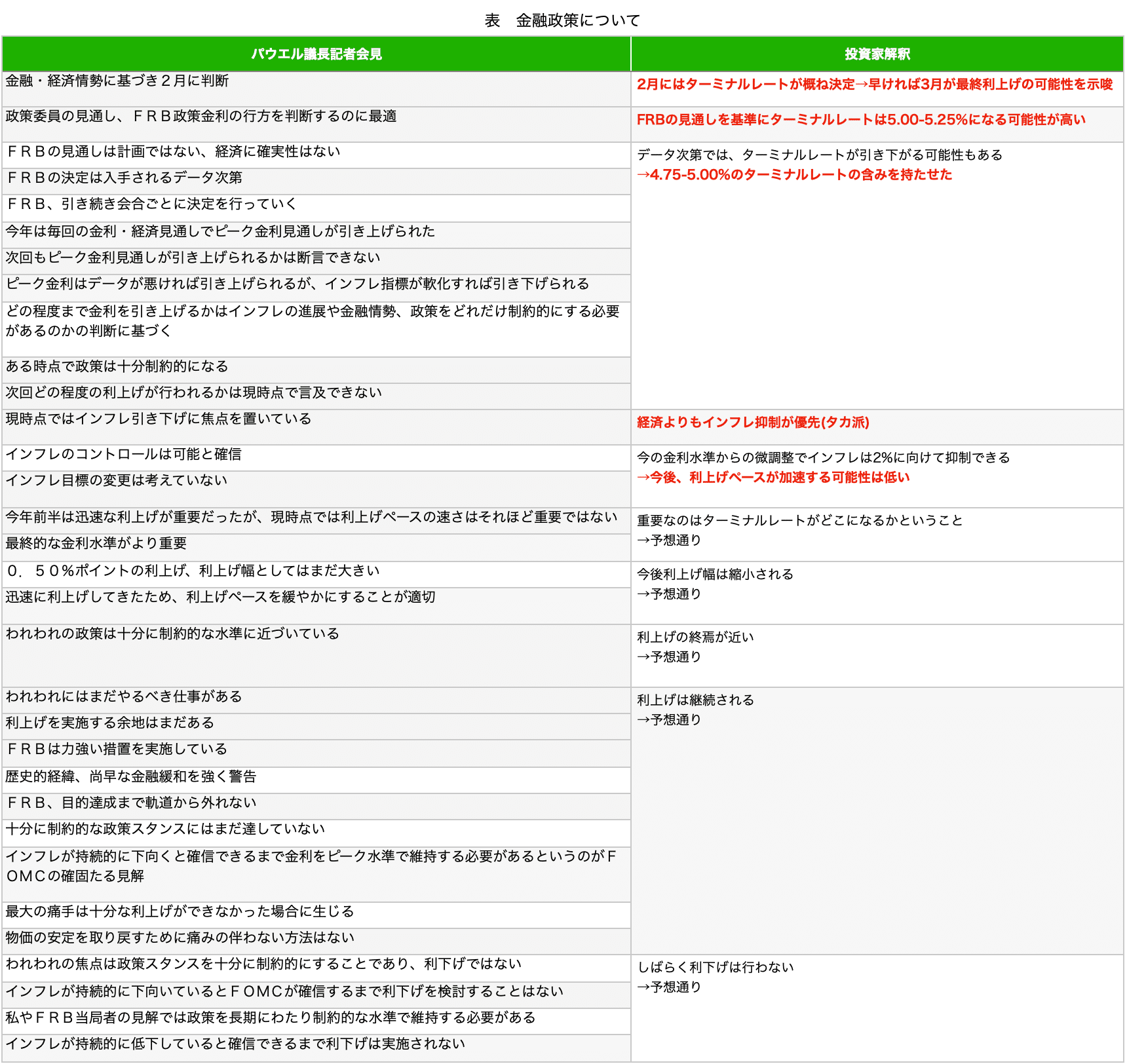

金融政策について

金融政策についての発言と、私の解釈は以下のとおりです。なお、パウエル議長の発言は、上記で紹介した発言要旨を参照しています。

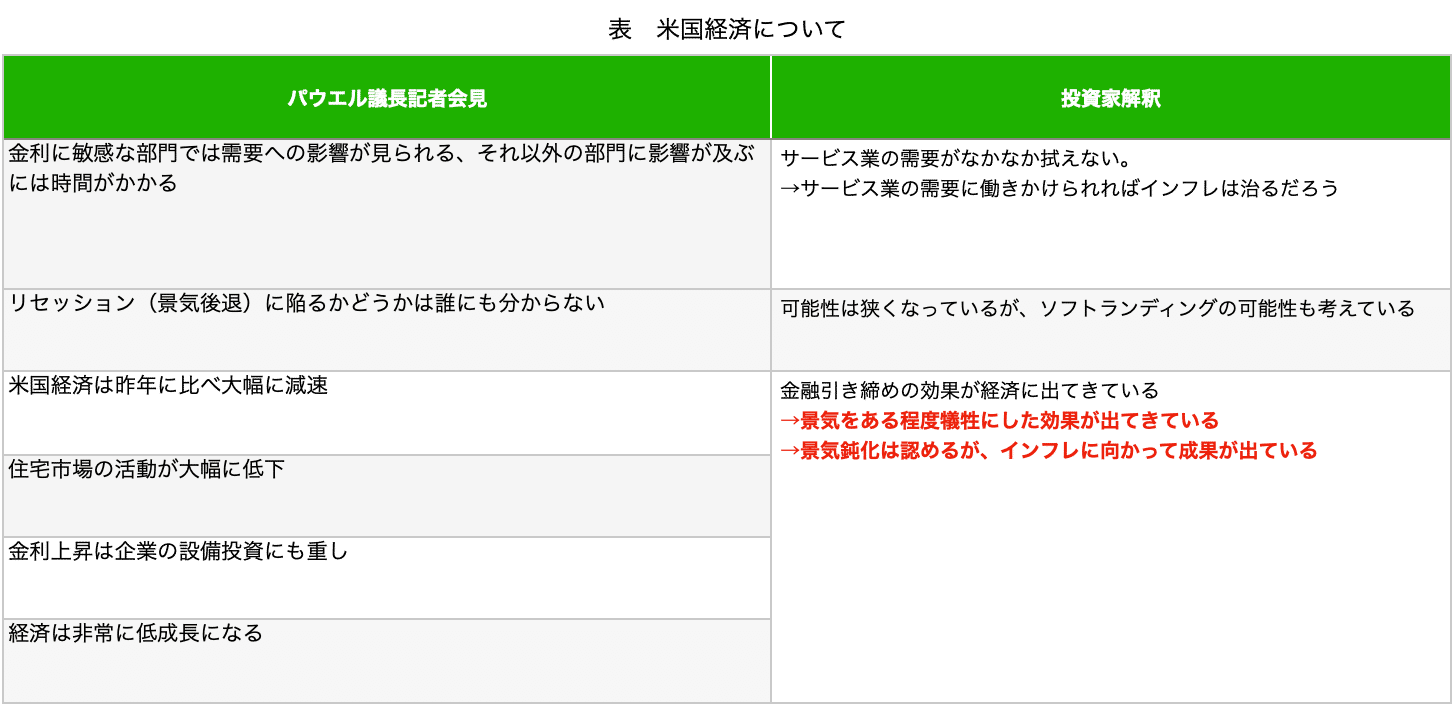

米国経済について

米国経済についての発言と、私の解釈は以下のとおりです。なお、パウエル議長の発言は、上記で紹介した発言要旨を参照しています。

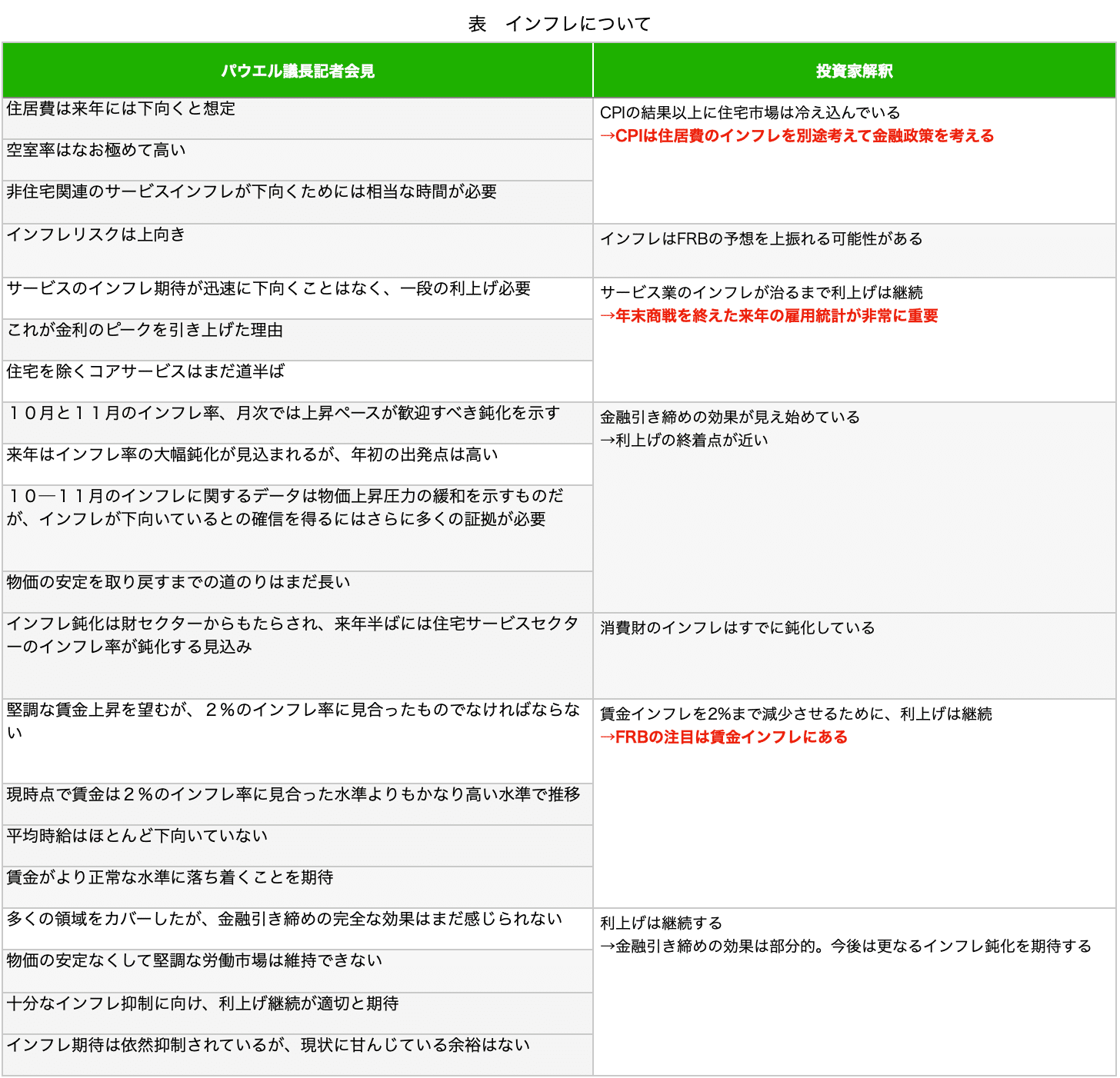

インフレについて

インフレについての発言と、私の解釈は以下のとおりです。なお、パウエル議長の発言は、上記で紹介した発言要旨を参照しています。

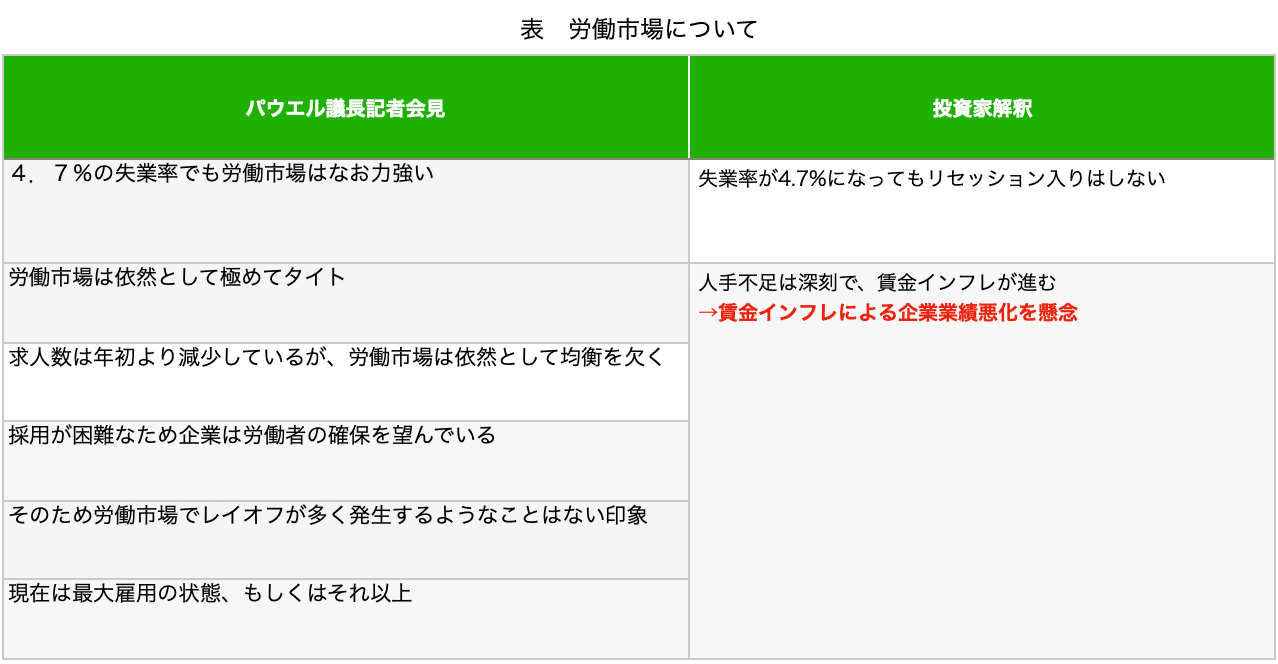

労働市場について

労働市場についての発言と、私の解釈は以下のとおりです。なお、パウエル議長の発言は、上記で紹介した発言要旨を参照しています。

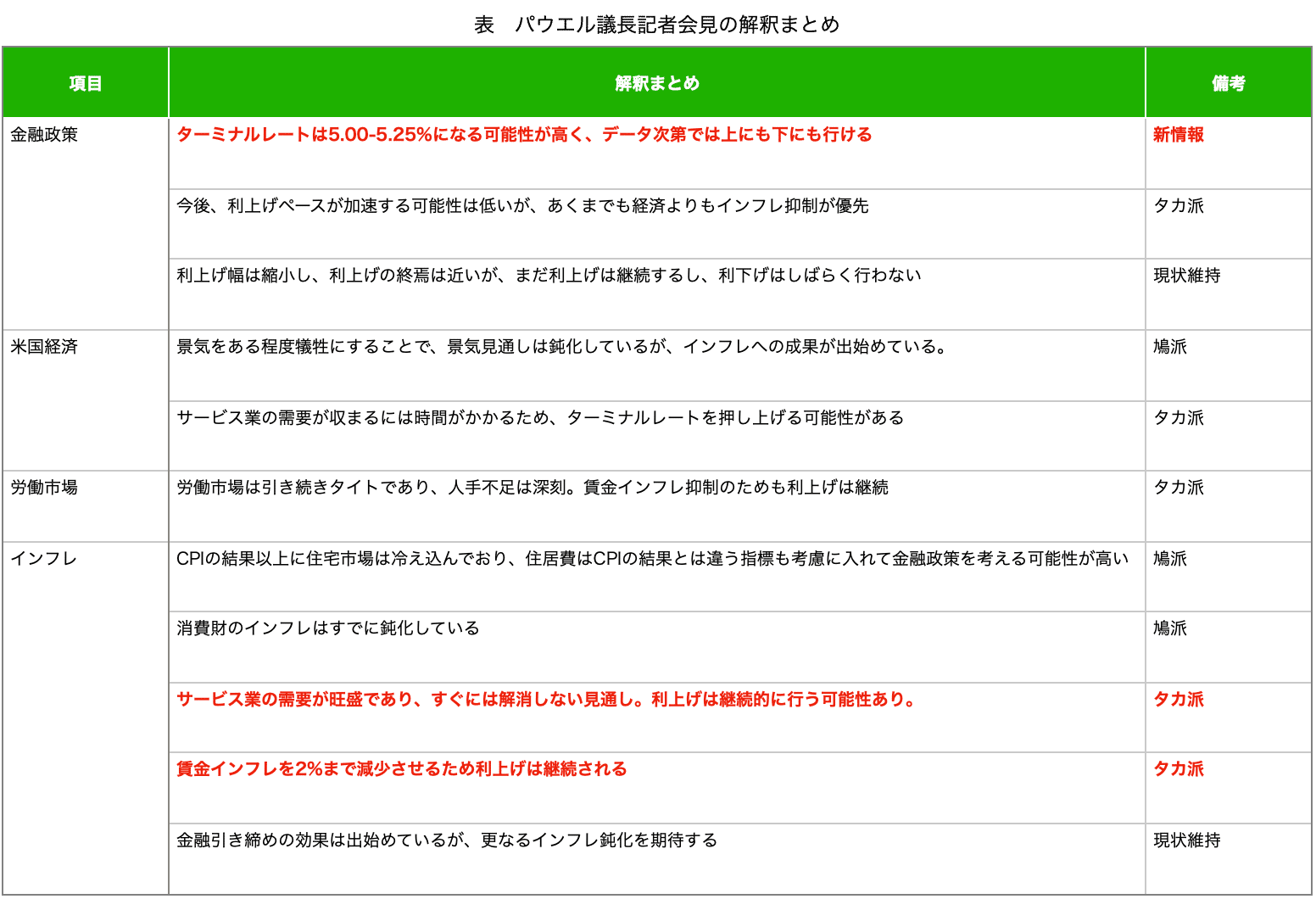

解釈のまとめ

私が解釈した、投資家目線の解釈まとめはこちらです。

金融政策について「政策委員の見通し、FRB政策金利の行方を判断するのに最適」という文言から、ターミナルレートは中央値の5.00-5.25%なとなる可能性が高いです。今後の政策金利については「データを見ながら判断するという」文言が繰り返し出たことも考慮すると次回CPI、雇用統計の結果によっては、ターミナルレートが下がる可能性もあります。これはいい兆候ですね。今後は、微調整にはいり、利上げペースの加速は考えにくいですが、あくまでもインフレ抑制が焦点であり、利上げは継続、利下げはしばらくしないという意見は変えませんでした。

米国経済について、景気をある程度犠牲にすることで、GDP成長率は大幅な鈍化を予想していますが、インフレ抑制への成果が出始めているという認識のようです。今後は依然として強いサービス業の需要、インフレについて金融引き締めの効果がで始めることに注目し、利上げは継続するということです。

労働市場は引き続きタイトで、一貫して人材不足による賃金インフレを心配している印象を受けました。こちらも利上げを行い対応するようですが、インフレ率が鈍化すれば、失業率の上昇が抑えられると、インフレ率が抑制されることを期待しているようです。

インフレについては、住居費のことに触れました。「住居費は来年にも下を向く」「空室率は極めて高い」と直接触れるほど、住居費に関しては手応えを持っているようです。これはCPIの住居費(Shelter)の値が鈍化しなくても先行指標を確認しているといった意思と受け止められるのでポジティブです。また、消費財のインフレはすでに鈍化していることにも触れており、残るはサービス業のインフレと、賃金インフレという認識を持っているようです。これらのインフレ率が鈍化してきたら利上げを終了するという考えのようなので、今後発表される雇用統計は非常に重要になってくるでしょう。

まとめ

今回のFOMCの内容をまとめると、ターミナルレートは5.00-5.25%になることが概ね決定したほか、早ければ3月のFOMCで利上げが打ち止めになる可能性があることが示唆されました。

インフレ率は、住居費、消費財の部門で鈍化の兆候が見られているほか、2023年のGDP成長率が従来の1.2%から0.5%に引き下げられたことで、これらのインフレ率は一段と鈍化することが予想されます。

ただし、根強いサービス業の需要と、賃金インフレに関しては、FRBも非常に警戒感を持っていて、これらのインフレが鈍化の兆しを見せなければターミナルレートは予想を上回る可能性があることを示唆して、市場を牽制しました。

そのため、2023年はインフレが鈍化することは間違いありませんが、足元のターミナルレートが引き上がるかどうかは、サービス業の需要と、賃金インフレにかかっていると言えますから、1,2月の米雇用統計は非常に注目される指標になります。

ここで、サービス業の雇用が鈍化していたり、平均時給の伸びが鈍化しているならば、いよいよ新しい相場が始まり、景気後退前の株高が期待できると思います。

以上です。最後まで読んでいただきありがとうございました。