【投資戦略】リスク許容度に合わせた商品を選ぶ

(出典:https://www.photo-ac.com/ )

リスク許容度とは?

リスク許容度とは、運用成果がマイナスになってしまった場合に「どのくらいのマイナス幅までなら受け入れられるのか」を表すものです。

同じマイナス幅だとしても、気にも留めない人がいる一方で、不安になってしまう人もいます。これは個人のリスク許容度の違いによるものです。資産運用に取り組む際は、自身のリスク許容度に合わせた資産配分や商品選びが大切です。

上記に示すように、投資家には、どこまでのマイナスはばであれば受け入れられるのかというのは、人それぞれ違います。値動きが大きな銘柄、小さい銘柄、商品にはたくさんありますが、ご自身でどのくらいの値動きが許容できるのかによって、投資商品を選んでいくことになります。

商品別のリスクについて

リスクとは、下落幅だけのことではなく、上昇幅も同じように考えられます。商品には、上昇、下落が緩やかな銘柄や、急な銘柄、景気に影響を受ける銘柄や、配当を出す銘柄など様々です。

投資といえば、事業投資や株式投資など様々ありますが、ここでは債券、株式投資について紹介していきます。

債券

一般的に、債券は株式よりも低リスクで株価な変動が小さく、年間数%の利子がつく商品として、投資の基本として用いられます。現在の、米国債を例にとると、利回りは以下のようになっています。

-

2年債:4.3422%

-

3年債:4.0984%

-

5年債:3.7721%

-

7年債:3.703%

-

10年債:3.586%

例えば、2年債の場合は、購入して2年間は資金を拘束されてしまいますが、年に2回合計が4.3422%になるように利子が支払われるという感じになります。

株式

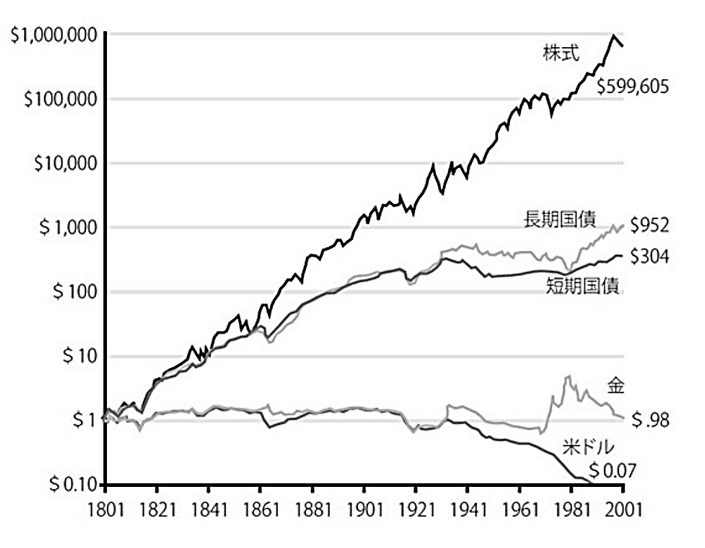

株式は米国の過去50年の実績を確認してきた場合最も、パフォーマンスが良いという実績があります。

そのため、20-30年以上の長期投資を前提に投資を行う場合は、株式が最も主要な投資先になる可能性があります。そのため、株式には多くの銘柄があり、動向が研究されているので、難易度は高い傾向にあります。

リスクについて

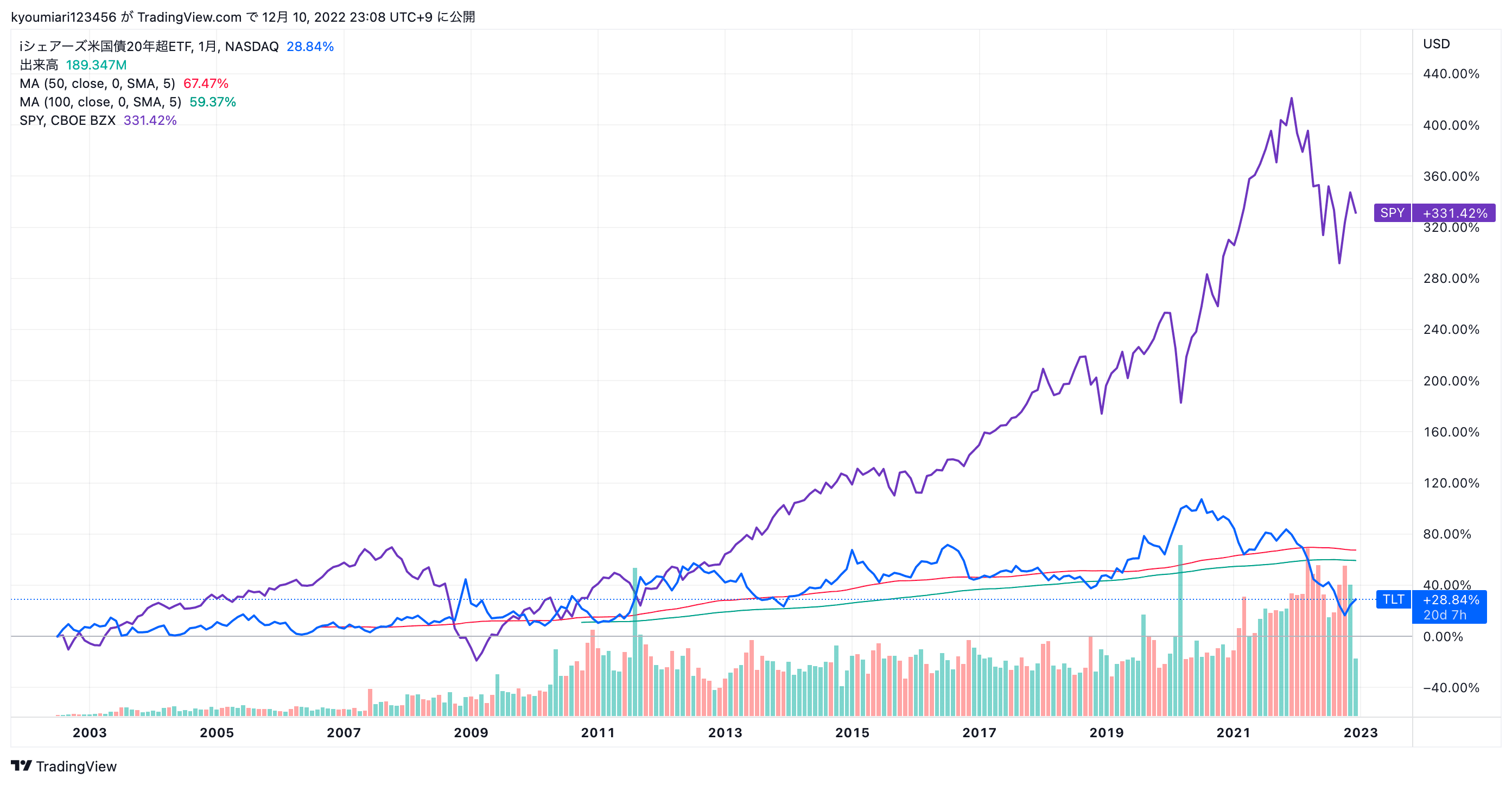

例えば、2003年からのリターンを比較してみました。債券の値動きを模擬するETFであるTLT、米国の主要500銘柄から構成されるS&P500のパフォーマンスを比較したチャートを以下に示します。

(出典:https://jp.tradingview.com/)

上図に示す通り、20年のリターンはS&P500(SPY)が+331.42%、債券(TLT)のリターンは+28.84%と長期でリターンを見た場合は、株式がアウトパフォームしていますが、2007-2009年のリーマンショックでの下落は、債券の下落が小さい傾向にあることがわかるかと思います。

このように、債券は大きく下落することは稀ですが、長期で見たパフォーマンスがは株式に劣る可能性が高いことがわかります。ここまでを確認して、まずは、債券か株式かを選択するところから始まります。

株式の商品別リスクについて

株式は基本的に、業績と、政策金利(中央銀行による借入コストなど)に影響されてその価値が決定します。業績が好調であれば株価は上がりやすく、政策金利が低ければ株価は上がりやすいです。

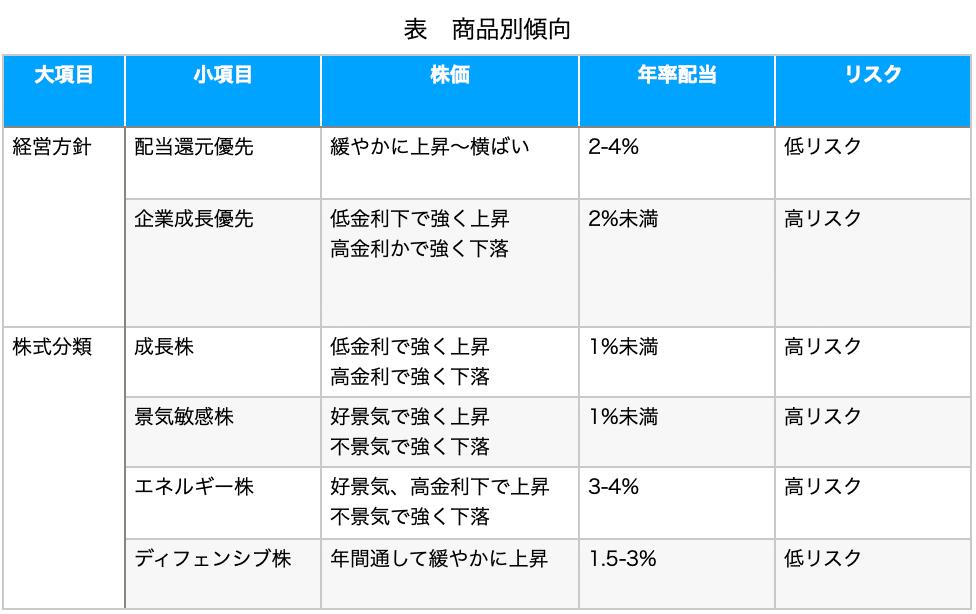

また、企業の経営方針として、利益を株主に配当という形で還元する企業と、利益を自社の成長に先行投資する成長企業に大きく大別され、これも株価の動きに影響を与えます。上記の分類と、株価の変動についての関係は以下のとおりです。

上表に示すように、経営方針では配当還元を積極的に行う企業は、株価が下落しても配当金は支払い続けるので、投資家は投げ売りしにくいという性質と、ビジネス自体が景気に左右されにくく安定した配当を出せることが多いため、比較的上昇も下落も低リスクの商品といえます。

企業成長優先の企業は、配当金が支払われないか、1%未満の低配当企業が多いですが、設備投資に積極的な企業が多く、将来の成長を見越して、バリュエーション(期待値)が高くなる傾向があります。そのため、不景気時に成長に翳りが見え始めたり、業績不振に陥ると、期待値は崩落し、株価が大きくマイナスに高リスクな商品といえます。

また、株価の分類には景気サイクル時に代表的な動きをする4つを例に挙げます。成長株は上記で説明したように低金利時に、銀行から融資をうけ、積極的に設備投資をすることで成長速度を早め、期待値の上昇とともに株価は上がり、高金利時には巻き戻しが起こります。

景気敏感株は、好景気時には業績が良くなり株価は上昇し、不景気時は株価は大きく下落します。

エネルギー株は、景気が加熱しインフレが発生した時に、コモディティの代表として資産価値の保全に購入されます。しかし、石油需要の減速に伴って、エネルギー株の需要はなくなり、株価は大きく下落します。

最後にディフェンシブ株ですが、こちらの商品は、大きく上昇することはありませんが、景気サイクルを通して安定的に株価を上昇させます。株式の投資先としてリスクが小さいことから、長期配当目的の投資家から好んで変われるセクターです。では、こららの分類について、過去の事績を見てみましょう。

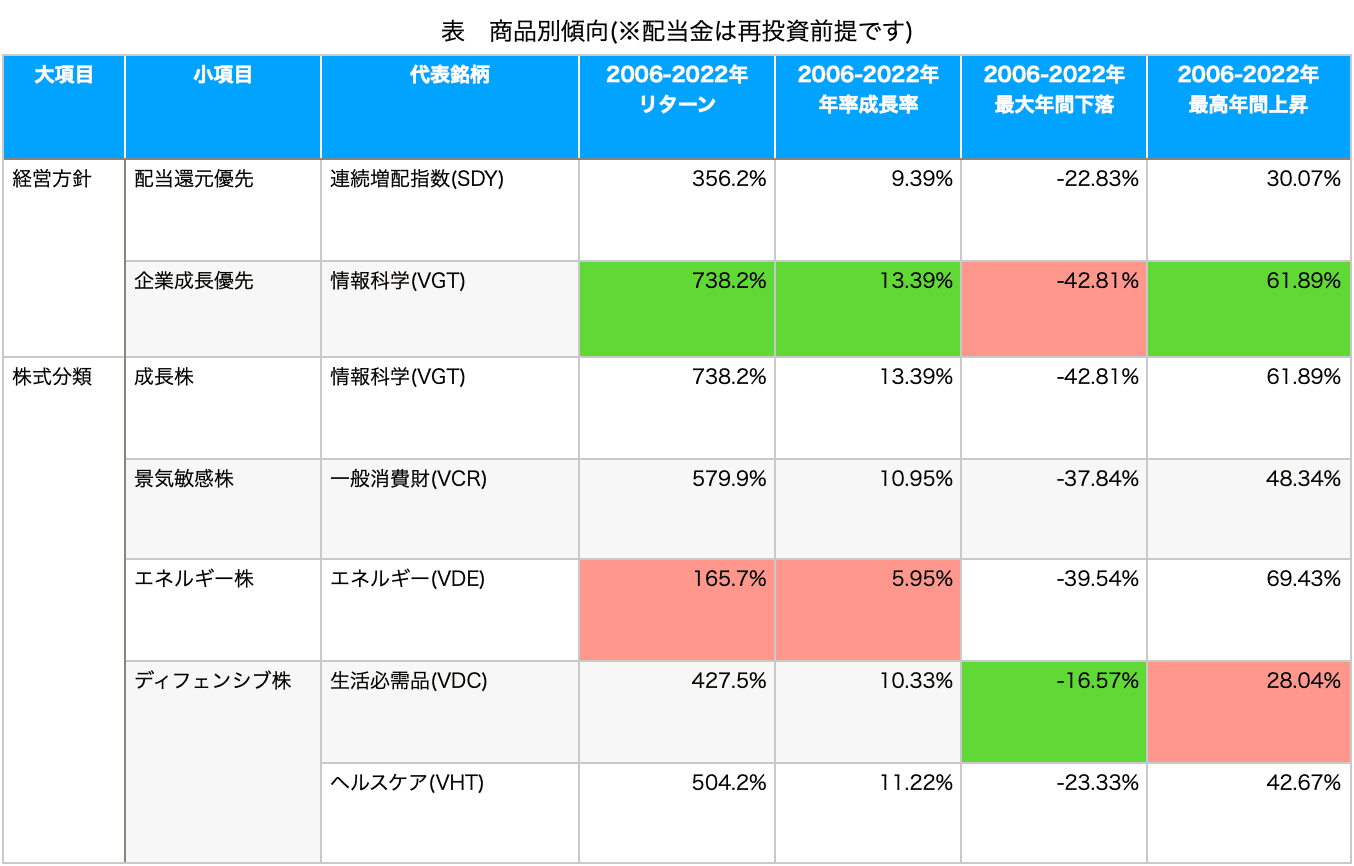

上記の分類は、経営方針別、株式分類別にみた過去16年間のパフォーマンスです。ただし、配当金は再投資してるものとします。

経営方針で比較すると、過去16年で、成長株は+738%と約8倍、配当還元優先株は+356%と4.5倍に成長しました。通常米国株の年次リターンは8%で、16年に完全すると約3.5倍ですので、できすぎた結果だと思います。

ここで注目は、配当銘柄は最大下落幅が-22.83%、成長銘柄が-42.81%ということです。この下落を受け入れられるかが今回お話しするリスク許容度です。この最大年間下落を許容できないようであれば、その商品はリスク許容度に合っていない可能性があり、狼狽売りの原因となります。あらかじめ、自分の投資金額から、この下落を想定して下落に耐えられるかをイメージすることで、商品を買うと良いでしょう。

例えばあなたに、1000万円の投資金額があり、成長株に投資していたら年間で430万円の含み損が出て、さらに下落しそうなニュース、株価チャートに襲われても大丈夫かと自分に問うてみてください。

ここで、紹介する銘柄のうち、最も下落リスクが小さいのは生活必需品で、その次が、ヘルスケア、連続増配銘柄が同率です。長期で安定したリターンを期待するのであれば、まずは、低リスクなこの辺りから入るのが良さそうです。

まとめ

ここまで、リスク許容度について商品別、株式の商品別に解説を行ってきました。一般的に、投資におけるリスク許容度とは、「どのくらいの下落なら受け入れられるのか」ということで、投資歴、勉強量、性格、年齢、家族構成などによって、人それぞれです。

商品としては、債券、株式などの有価証券があり、比較的低リスクなのは債券で、一定期間の資金拘束と引き換えに、年に2回利子がもらえるといった商品です。株式については、過去50年の米国パフォーマンスが最も優れていた商品であり、今後もその可能性が高いです。しかし、下落幅は再建と比較しても大きいので、債券よりも高いリターンを期待する場合には、株価の変動に耐えられるリスク許容度が必要です。

株式は商品別にリターンやリスク、配当金などの性質が異なります。代表的な企業方針として、配当還元を積極的に行う企業と、今後の成長に積極的に設備投資を行うが配当金を出さない、または、低配当の企業があります。

前者は株価が下落しても配当金を出すので投げ売りされにくく、景気サイクルを通して安定した収益が挙げられるという性質を持ちます。後者は、今後の成長が期待さていることからバリュエーション(期待値)が高くなるため、企業の利益成長以上に株価が上昇する傾向にあります。しかし、ひとたび成長に翳りが見え始めたり、政策金利が上昇し銀行融資が絞られるなどのマイナス要因が出てくると期待値は一気に崩落し、大幅な株価下落になるという傾向にあります。

一般的には、景気サイクルに関係なく、低リスクで、何十年にも渡って増配を繰り返している企業が長期配当投資家には好まれます。これは、下落時の下げ幅が小さいことと、下落しても配当金が精神の安定につながり、狼狽しないからです。

S&P500などの指数以外に株式投資を行いたいという方に、低リスクの配当投資は導入しやすい投資であると思います。さらに投資に慣れてきたときに、各銘柄の景気サイクルに合わせた株価動向を注視し、高リスクな商品と組み合わせることで、S&P500をアウトパフォームすることに挑戦してみても面白いかもしれません。

以上です。投資は自己責任でお願いします。